Методология формирования стратегии устойчивого развития коммерческих банков

Определяя теоретико - методологические подходы к развитию анализа финансовой устойчивости банка нами сделал вывод о возможной комплементарности мотивированных рейтинговых суждений консалтинговых агентств и внутрибанковских аналитических процедур при оценке степени устойчивости и надежности финансово-кредитного института. При этом выявлена значимость анализа финансовой устойчивости банковских институтов в качестве неотъемлемого элемента управленческого процесса, находящегося в органическом единстве с формированием и оценкой выбора направления вектора стратегического развития банка. Методики и инструментарий финансового анализа в системе банковского менеджмента позволяют глубоко исследовать динамику финансовых потоков; выявить информативные признаки, определяющие возможные сценарии и тенденции изменения финансовой устойчивости во времени на основе объективных статистических данных.

Тенденции сближения управленческих систем на основе экономического и регулятивного капитала предусматривают формирование нового методологического подхода и инструментария поддержания финансовой устойчивости банка на основе взаимодействия интегративного риск-менеджмента и экономического капитала банка посредством формирования пространственного поля, которое генерируется финансово-кредитным институтом, обладающим определенным набором мотиваций. В развитие методологии банковского риск-менеджмента нами выдвинуто положение, что интегративный подход к управлению финансовыми рисками представляет собой сознательно целесообразное объединение всех имеющихся ресурсов кредитного института с целью прогнозирования, выявления, оценки и взаимосвязанного управления всей динамично изменяющейся совокупностью рисков в процессе реализации стратегии его устойчивого развития.

В период посткризисного модернизационного развития наиболее успешно функционирующие банки перестраивают системы банковского финансового менеджмента с позиций оценки деятельности исключительно с точки зрения регулятивных требований Банка России к оценке своей внутренней устойчивости.

В этой связи приходим к выводу о возрастании роли анализа финансовой устойчивости банка, переоценки понимания его сущностной природы как эффективной функции стратегического банковского менеджмента. Наше видение сущностной природы анализа финансовой устойчивости в банковской сфере представляет собой совокупность методологических положений, методических приемов, процедур и способов познания функционирования финансово-кредитного института, основанных на принципах системности, многофакторности исследования, иерархии показателей, многокритериальности оценки, согласованности и взаимообусловленности.

Финансовый кризис, подвергший разрушению модели либеральной экономики, выявил системные риски банковского сектора, действия которых усиливаются с его развитием. Проведя исследование функционирования управленческих систем крупных федеральных и региональных банков на основе критериев надежности и устойчивого их развития, выявлено, что банковский менеджмент опирается на четко выраженную корпоративную стратегию. В то же время значительное число мелких и средних банков функционируют только исходя из состояния внешней среды, не имея долгосрочных приоритетов своего развития и корпоративной стратегии. В этом случае мы можем отметить, что такие банки не ориентируются на надежность, стабильность и устойчивость своего развития.

В целях обеспечения эффективности финансового регулирования необходимо сформировать институциональный механизм управления банковскими рисками, нацеленный на устойчивое развитие как отдельных коммерческих банков, так и национальной банковской системы страны в целом, привлекательной для отечественных и иностранных инвесторов. Приоритетным направлением для банков в условиях глобального кризиса выступает проблема поиска инструментов и методов привлечения капитала, обеспечивающих их устойчивость.

В этих условиях, формулируя стратегию устойчивого развития отечественных банков, целесообразно снизить спекулятивную составляющую модели развития финансовых институтов, основанной на низкой монетизации, сверхвысокой доходности и спекулятивных инструментах иностранных инвесторов. Стратегия развития российских банков должна основываться на взвешенных решениях и выявлении инновационных подходов к исследованию особенностей развития банков на основе формирования качественно новой системы управления.

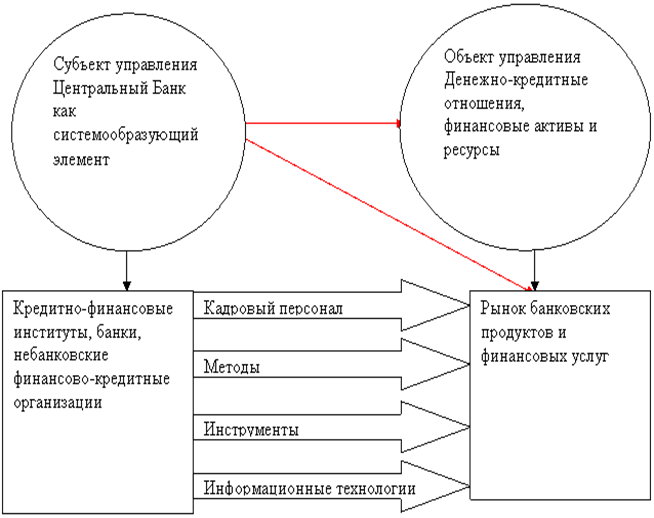

Графическое изображение позиции понимания двуединого подхода сущностной природы стратегии банка представлено на рисунке 2.1 посредством субъектно-объектных связей реализации управленческого процесса. Стратегия разрабатывается и реализуется как для банка в целом, так и для его отдельных структурных подразделений и бизнес-единиц.

Полезная информация:

Экономический механизм ипотечного кредитования для семей с низкими доходами

Для приобретения и строительства жилья для молодых семей нужно привлекать средства не только федерального и областного бюджетов, но и кредитных и других коммерческих организаций (в том числе работодателей). Можно использовать и рефинансируемые средства АИЖК при условии продления срока выдачи кредит ...

Страхование средств транспорта и грузов

Страхование средств транспорта является подотраслью имущественного страхования и включает в себя страхование наземного, воздушного, и водного транспорта. В мировой практике добровольного транспортного страхования широкое распространение получили страхование легковых, грузовых, грузопассажирских мик ...

Перестрахование - как гарантия устойчивости СК

Страховые организации должны обладать определенной финансовой устойчивостью. Гарантиями обеспечения финансовой устойчивости страховщика является: · экономически обоснованные страховые тарифы; · страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перес ...

Разделы

- Главная

- Виды и формы кредита

- Банковская система России

- Ипотечное кредитование

- Страховое дело

- Рынок пластиковых карт в России

- Особенности автострахования

- Банковская система