Баланс КБ и принципы его построения. Управление ликвидностью баланса КБ

ЦБ устанавливают нормативы ликвидности банков (мгновенной, текущей, абсолютной ликвидности). Мгновенная ликвидность – отношение высоколиквидных активов и суммы обязательств по счету до востребования. Текущая ликвидность – отношение ликвидных активов и суммы обязательств по счету до востребования + обязательства, взятые на 30 дней. Долгосрочная ликвидность – отношение суммы кредитов, выданных на срок более одного года и капитала банка + обязательства, выданные на срок более одного года. Обязательства КБ складываются из реальных и потенциальных. Реальные обязательства – отражены в его балансе в виде депозитов, срочных депозитов, взятых кредитов. Потенциальные обязательства – забалансовые, выданные гарантии, поручительства, т.е. конкретные стоимости он не имеют.

Перед менеджерами КБ всегда стоят 2 взаимоисключающие задачи: необходимо выполнить все обязательства и не понести потерь. Решение этих задач обусловливается внутренними и внешними факторами:

внутренние факторы – достаточность собственного капитала, качество активов, зависимость от внешних источников, квалификация кадров.

внешние факторы – общая политическая и экономическая обстановка, развитие рынка ценных бумаг, развитие банковской системы в стране, ставка рефинансирования.

Наихудшая ликвидная позиция – не достаточно средств (собственных и привлеченных), чтобы удовлетворить клиентов выдачей кредитов и ссуд. Задача менеджера – найти дополнительные источники, чтобы не потерять клиента. Наилучшая ликвидная позиция – не востребованы клиентами все кредитные ресурсы. Чтобы не упустить прибыль менеджеры должны найти клиента и выдать средства в активные операции (кредит). Задача менеджера – достичь средней ситуации.

Порядок расчета и соблюдение банками основных экономических нормативов.

Отчетность по соблюдению экономических нормативов, представляемая в ПРБ

В ходе проведения денежно-кредитной политики ПРБ осуществляет дистанционный надзор за работой банков, который заключается в систематическом анализе представляемой финансовыми учреждениями отчётности и пруденциальном контроле выполнения банками установленных экономических нормативов. Соблюдение экономических нормативов служит механизмом обеспечения устойчивости банков и банковской системы в целом, гарантирования безопасности размещённых на счетах денежных средств. Экономические нормативы установлены Инструкцией №1 «О порядке регулирования деятельности кредитных организаций». В основе значимости каждого экономического норматива лежит риск, т. е. каждый норматив характеризует степень защищённости банка от того или иного риска. Основные относительные экономические нормативы:

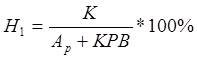

1.Нормативы достаточности собственного капитала банка Н1, Н1.1 определяются как:

- отношение собственного капитала банка к совокупному объему активов, взвешенных с учетом риска и увеличенных на величину кредитного риска по инструментам, отраженным на «Условных счетах» класса VI. Плана счетов бухгалтерского учета и указания по его применению в банках и кредитных учреждениях:

Где К – собственный капитал банка;

Ар- сумма активов банка, взвешенных с учетом риска;

КРВ - величина кредитного риска по инструментам, отраженным на «Условных счетах» класса VI. Плана счетов бухгалтерского учета и указания по его применению в банках и кредитных учреждениях.

Минимально допустимое значение не менее 8%.

- отношение основного капитала банка к совокупному объему активов, взвешенных с учетом риска:

где ОК – основной капитал банка.

Минимально допустимое значение не менее 4%.

2.Нормативы ликвидности.

Под ликвидностью банка понимается способность банка обеспечить своевременное выполнение своих обязательств. В целях контроля за состоянием ликвидности банка устанавливаются нормативы ликвидности (мгновенной, текущей, долгосрочной ликвидности – директивные, общей ликвидности - оценочный).

Полезная информация:

Банковская система Японии

Банковская система — базис японской экономики. Вся страна густо опутана сетью различных банковских компаний. Как и в других развитых странах, банковская система Японии — двухуровневая: первый уровень — Банк Японии, второй уровень — коммерческие и государственные банки, сберегательные кассы, финансо ...

Налоговая система РФ и основные направления ее реформирования

Под налоговой системой понимается совокупность нормативно-правовых и законодательных актов, регулируемых правоотношения между субъектами налоговых отношений по поводу возникновения, исполнения, прекращения налоговых обязательств. Налоговая система рассматривается как совокупность налогов и сборов, ...

Виды банковских рисков

Во всех случаях риск должен быть определен и измерен. Анализ и оценка риска в значительной мере основаны на систематическом статистическом методе определения вероятности того, что какое-то событие в будущем произойдет. Обычно эта вероятность выражается в процентах. Соответствующая работа может вест ...

Разделы

- Главная

- Виды и формы кредита

- Банковская система России

- Ипотечное кредитование

- Страховое дело

- Рынок пластиковых карт в России

- Особенности автострахования

- Банковская система