Проведение контрольных мероприятий в отношении банков – участников системы обязательного страхования вкладов

В целях контроля за выполнением банками – участниками ССВ обязанностей, вытекающих из необходимости обеспечения функционирования системы страхования вкладов, Банк России в рамках осуществления им надзорных функций привлекает Агентство к участию в проверках банков.

Основной целью проверок, проводимых с участием работников Агентства, является получение сведений о правильности определения расчетной базы страховых взносов, о надлежащем ведении учета банком обязательств перед вкладчиками, о способности сформировать реестр обязательств банка перед вкладчиками по состоянию на любой день [68].

В 2008 г. работники Агентства приняли участие в 91 проверке, проводимой Банком России в банках – участниках ССВ, по вопросам соблюдения требований Закона о страховании вкладов, в том числе в 87 плановых и 4 внеплановых (по инициативе Банка России). Проверки проводились в банках, расположенных в 31 субъекте Российской Федерации и во всех федеральных округах.

Суммарный объем вкладов в банках, проверенных за год, составил около 9% всех вкладов (без учета Сбербанка России). Всего с момента начала деятельности Агентства по вопросам страхования вкладов было осуществлено 423 проверки банков (45% участников ССВ), в которых по состоянию на конец 2008 г. размещено около 78% вкладов физических лиц (без учета Сбербанка).

Всеми проверенными банками денежные средства физических лиц, привлеченные на основании договоров банковского вклада (счета), правильно определяются как вклады, подлежащие страхованию, и включаются в расчетную базу страховых взносов.

Практически все банки достаточно полно информируют вкладчиков о своем участии в ССВ и порядке получения возмещения по вкладам при наступлении страхового случая.

В ходе проверок установлено, что в некоторых банках (4%) сформированные реестры обязательств не соответствовали установленным требованиям: данные реестра по суммам обязательств не соответствовали балансовым данным; до 30% записей содержали неполную информацию о паспортных и адресных данных вкладчиков, затрудняющую их идентификацию; нарушался принцип группировки всех счетов относительно каждого вкладчика, что приводило к искажению суммы страхового возмещения.

В 2008 г. в практике проведения проверок был применен дифференцированный подход к анализу отсутствующих в реестре обязательств сведений о вкладчике в зависимости от того, когда вкладчик последний раз обращался в банк с целью заключения договора. Доработанная программа контроля реестра обязательств позволяла объективно оценить ситуацию и понять, с чем связаны основные ошибки: с недостатками действующей технологии розничного бизнеса и информационных систем либо с несовершенством ранее использовавшихся систем учета и отсутствием (в период до введения в действие ССВ) нормативных требований по сбору и хранению персональных данных клиента в необходимом объеме.

Обобщенная информация о результатах проверок за 2008 г. направлена Агентством в Банк России, банковские ассоциации и размещена на сайте Агентства. В свободном доступе на сайте Агентства также размещена доработанная Программа контроля реестра обязательств банка перед вкладчиками, которая может использоваться банками для самостоятельного контроля правильности его формирования.

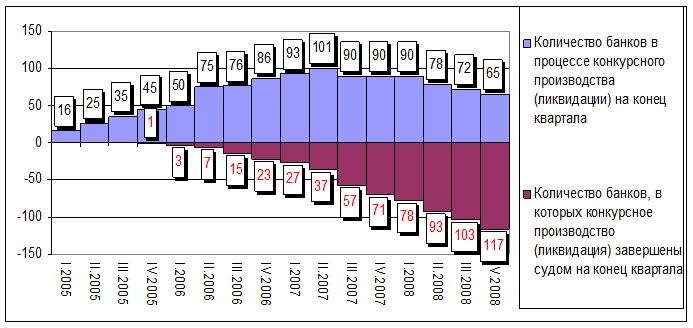

В 2008 г. Агентство осуществляло функции конкурсного управляющего (ликвидатора) в 111 кредитных организациях. В течение отчетного периода Агентство было назначено конкурсным управляющим (ликвидатором) 21 кредитной организацией. В 46 кредитных организациях конкурсное производство (ликвидация) было завершено. Всего же Агентство с начала деятельности в качестве конкурсного управляющего (ликвидатора) осуществляло ликвидационные процедуры в 182 кредитных организациях (рис. 10).

На конец отчетного периода конкурсное производство (ликвидация) проводилось Агентством в 65 кредитных организациях, из которых в 49 осуществлялась процедура конкурсного производства, а в 16 – принудительная ликвидация. В 2008 г. количество банков, в которых осуществлялись ликвидационные процедуры, снизилось на 1/3 по сравнению с предыдущим периодом.

Рис. 10. Динамика осуществления конкурсного производства (принудительной ликвидации) [68]

Указанное обстоятельство в основном связано с завершением ликвидационных процедур, начатых в кредитных организациях в предыдущие годы, а также с сокращением числа отозванных лицензий, прежде всего, на основании Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Необходимо отметить, что среди ликвидированных в отчетном году организаций 6 являлись фактически отсутствующими должниками. На их счетах не было денежных средств, документация и электронная база данных оказались утраченными.

Полезная информация:

Открытие и порядок ведения операций на текущих счетах банка

На сегодняшний день одним из распространенных видов банковских операций является операция по открытию и ведению (в том числе закрытию) банковских счетов физических и юридических лиц Республики Казахстан. Данный вид банковских операций осуществляется в строгом соответствии с общими правилами проведе ...

Учет операций на текущих счетах евразийского банка

В Республике Казахстан существует двухуровневая банковская система: – первый уровень – Национальный Банк Республики Казахстан; – второй уровень – все коммерческие банки, за исключением АО «Банк Развития Казахстана», имеющего особый правовой статус, определяемый законодательным актом Республики Каза ...

Организация фондовых бирж и участники биржевых торгов

Биржи могут создаваться в форма ассоциаций (США), акционерных обществ (Великобритания, Япония) или действовать как публично-правовой (государственный) институт (Франция). Различаются центральные и региональные биржи (в США центральной биржей является Нью-йоркская, а региональными - биржи в Филадель ...

Разделы

- Главная

- Виды и формы кредита

- Банковская система России

- Ипотечное кредитование

- Страховое дело

- Рынок пластиковых карт в России

- Особенности автострахования

- Банковская система